点击上方蓝字关注我们吧

在美国,投资地产分为商业地产投资,住宅地产投资和地产基金。商业地产是个重要的房产市场,每年有几百亿到几千亿的商业物业交易,那么什么是商业地产?中国人投资美国商业地产是否有利可图?哪类商业地产更加保值?商业地产投资的利弊?今天让我们跟随郝瑜律师来了解关于“如何投资商业地产及相关法律问题”。

Tina Howe(郝瑜律师)从北京大学毕业,精通法律知识和地产投资,执业多年,是纽约布鲁克林为数不多具有房地产实战经验的律师。郝律师表示自从2012 年8月15日梦想法案生效以来,所收到的咨询电话络绎不绝,为解决广大社区华人的疑问,特别提供一些相关建议供其参考,常年支持华人社区在美国房地产和商业发展。今天她主要围绕 “美国商业地产投资” 进行讲解与分析。

什么是Commercial Real Estate (商业地产)?

只做商业用途建筑,这个行业包括 买卖,租赁,借贷,建造,发展…

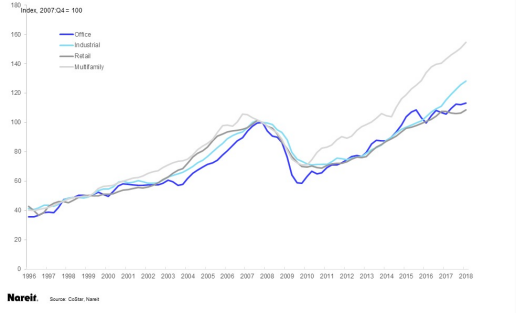

1996年-2018年,商业地产中办公物业,工业物业,零售店铺以及出租型公寓的增长与变化。

办公物业:办公物业一般是写字楼与办公大楼,主要集中进行信息的收集、决策的制定、文书工作的处理和其他形式的经济活动管理。

关于商业地产投资最著名的案例是2013年6月SOHO中国首席执行官张欣牵头的地产开发商财团以7亿美元购得位于美国纽约通用大厦40%股权。这也是中国目前最大一单在美不动产投资。

仓储工业物业:仓储工业物业一般指工业厂房、物流仓库等等。在疫情期间,许多人都喜欢网上购物,各国境内外电商更加流行,同时也增加了仓储的需求量。所以在未来投资仓储工业物业会成为新的热点。

出租型公寓:与一般住宅不同,Multifamily(多单元出租公寓楼) 这类住宅也被纳入商业地产的定义。价值比较大的住宅,比如超过20个单元,有专门的物业公司管理,就可以视为商业地产。是独立投资人、私募基金的最爱,美国的出租性地产很多样性,适合不同需要和背景的投资者选择。

中高端的出租公寓市场是最被投资者看好的,特别是华人居住比较集中的区域皇后区,布鲁克林区等,相比曼哈顿几十亿美金的投入, 这些出租型公寓的投资只需要几十万到几百万美金就可以投资,而且风险比较小,因为需求旺盛,回报率在8-10%。

为什么需要商业地产 ?

就拿纽约举例子,2019年纽约市商业房地产行业强大而充满活力,曼哈顿第65街以下的商业租赁总量为4175万平方英尺,比上年增长12.7%。除此之外,曼哈顿的平均租金要价为每平方英尺75.90美元,空置率仅为9.5%。TRD's 2019 Data Book提到纽约前10名的商业地产业主拥有81亿美金,以及5.46亿平方尺物业。而你不一定知道的是,麦当劳是全球最大商业地产业主。

需要商业地产不仅因为它 risk-adjusted return (风险调整报酬率)高,也因为它 Portfolio(投资组合) 回报多样化。地域性很强, 和当地的经济发展关系密切。美国有两桶金:股票和房地产,不同于股票债券,买低卖高,商业地产除了流动性,还有内部价值。股票债券因为在公共市场交易,波动性太大。而商业地产,是在私有范围内流动,减低波动性带来的暴涨暴跌风险。

1. Rental Income(租金回报)= 总租金 - 开销

· 总租金:租出率,空房率。对于商业房产投资90% 出租率的物业比较理想。

· 开销:物业运营费用+管理费用+ 借债

( 房东职责:赶客,招租,符合法律规定)也可以专门雇佣经理做这些。

2. 增值

· 需求量决定它的增值。增值指的是在您拥有期间物业增涨价值。房地产也会跌价,总的来说,房地产属于另类的稀有物品,因为可用地就这么多,不能增多。尤其在大城市,需求量决定了一切·,在不同地区与市场,需求量也是不同的而这里主要分为三级市场:

• Primary Markets(一级市场):大城市,国家最昂贵的房地产市场,比如纽约。

• Secondary Markets(二级市场):大城市周边的郊区,比如长岛

• Tertiary Markets(三级市场):其余地区。

· Value-added(附加值):加建改建装修提高物业收租价值。比如,地板,陈设,用品, 改变一块地皮Zoning(分区),获得许可证都可以使产业增值。

商业地产投资的利弊?

Pros(优点):

•一个公司可以从自己的物业收到租金。只要占据51%的份额,这个楼就可以收租金,而不被认为是一个租赁物业 。

•你可以给自己公司投资做一个定位。尤其利用自己家做生意的小公司,可以估算公司资产和投资。

•稳定性,不管是租赁还是买入,这部分花销成为固定开销。你自己不用去担心维护物业问题。

•需求型高, 尤其失业率低,对商业地方需求增高。Capital One银行认为两个指数:消费者消费指数,就业率,引领商业地产的需求加大。另外就是部分投资人在投资组合上都会加入商业地产投资来对抗股票债券带来的波动性。

•灵活性高,无论是租或是买,看客户自身需要。如果本身生意之外还需要稳定的现金流,买更好。但是如果不愿意或者无精力打理产业,租比较好。

•租金稳定:租约时间长,周期长,如果是和酒店饭店签约,很多都是10年甚至20年。

•管理容易,只要租客有收入,租客都会按时交纳租金。

•协调性强,针对纠纷/法庭,对于商业租客法律上更容易协调沟通。

Cons(缺点):

•开销:对于商业地产投资找对地点很重要。 不管租赁还是买卖,都是需要开销比如专业的管理团队。

•付出与风险:任何投资都需要精打细算,你得明确知道你的生意需要这么大的地方吗?需求量有这么大吗?风险是什么?下定决心了吗?

•缺乏资产与时间:对于商业地产投资,都需要大量的资金。 尤其租的话,花了很多钱,却没有属于你的财产。或者本身就有在运营自己的企业工厂并没有多余的时间精力打理这个商业地产。

•收入:计算清楚会有多少收入,运营与管理物业花费等。收入的可靠性很重要,会有什么样类型的租客,有时候不良租客会提供虚假收入信息。(在出租前要了解清楚租客的真实情况,信息的真假)

怎么估值商业地产投资回报可能性?

•Net operating income (NOI): 净收入=收入-支出,通过计算方式可以预估出这片商业地产的收入。

•Capitalization rate (Cap rate): 资本回报率,Unlevered yield (rate of return), 无杠杆收益率,物业的某一年自然收入,不考虑投资的欠债。

•Internal rate of return (IRR): 内部回报率,这片商业地产的平均每年回报率,增长率。

•Debt service: 债息=资金收入/贷款付出比例,一般来说投资商业地产,贷款越多,风险越大。

•Risk-adjusted returns :风险回报,收入与风险比例,收入越高风险也越高。

投资策略:

核心:考察某一地区潜在需求,根据人口,工作来预判该地区的需求量大不大。投资的重点就是在商品缺货时候买。

一定要了解某物业的几个因素,还有投资策略。

•Industrial property for redevelopment(工业产权重建): 一个贫穷的地方有经济发展的希望。比如买一块工业用地,短租出去,一段时间后,这块地皮可改Zoning(分区)为零售,住家,一旦这个地区发展,就可以进行交易。

•Apartment building for renovation(公寓改造):如果某地区人口增长,可以在这个地区买公寓楼,然后再进行装修,以此可提高租金。

•Land for entitlement(土地使用权):在经济发展潜力地方买一块生地,通过交水电煤气费等拿到许可证建筑后,再卖给建造商。

一个人想要把商业地产投资壮大比较困难,需要集体力量投一个基金,这样就会很容易。现在的商业地产投资者大多为机构,这样竞争者少,同时也给我们制造了集资机会。

商业租约的几种类型:

1. Gross Lease/ Full Service Lease :毛租赁,全包

2. Net Lease:净租赁,除基本租金外,租客还要付其他费用。

Single Net Lease: 基本租金+地税,租客自付所有其余服务。

Double Net Lease: 除租金,水电费外,租客要按比例分摊与业务相关的税费和房屋保险费。

Triple Net Lease: 基本租金外,租客要付地税,保险,公共管理费。

Absolute Triple Net Lease: 租客还要负责楼的所有开销。

Tips:疫情后商业地产的发展:

1. 现状:人类聚集高的地区销售量减少,如医务所,小区购物中心,旅馆,学生公寓。但是存储中心,工业用地,数据中心,没有减少。

2. 消费者行为的改变:商业物业的密集性降低,老人院人们会推迟去,公用中央空调的使用人数减少。实体购物店的压力,消费者网购的习惯增加,存储仓库会短缺。

3. 投资的多样性: 坚持投资产品的多样性,不同领域。

4. 这次不是经济危机引发,但因为改变消费者的消费习惯,需要学习研究新的房地产需求量,模式,新的工作机会,新的人口变迁。

5. 房地产届怎么度过难关

•赢得顾客,员工的尊敬,信任,忠诚

现金流中心化:比如建造商提供从租到买,而不是直接购买。

商业租客:加强灵活性,不要死搬租约条例。

•在售房,看房,与客户交往数字化。

•买商业物业,同时雇佣原来的经理团队,不是只买财产。

•展望未来,根据新发展形式调整战略,依靠社会学家,心理学家,经济学家,研究。 从投资对象来看,商业地产越来越受投资人的欢迎。从地域来看,中国人的商业地产投资的主要阵地在纽约五大区尤其是布鲁克林商业用地区域。可以看出,中国人在投资美国商业地产时作出了明智的选择。这次万基地产很荣幸能邀请到郝瑜律师为我们作了一场这么精彩的讲座!郝律师不仅就商业地产投资进行分析,还商讨了疫情对我们行业的影响。她相信商业地产给我们提供新的视野,新的机会,并祝大家共度时艰,共建疫情后的美好未来。

----------------END----------------

如果你想要了解更多的房产,欢迎联系并关注我们的微信公众号,了解最新资讯!

|